Оптимизмот околу „првата фаза“ од трговскиот договор меѓу САД и Кина ги турка акциите на компаниите во последните денови да бележат рекордно ниво. Токму поради тоа, банкарите на Вол Стрит веруваат дека трговијата претставува еден од најголемите ризици за глобалните пазари во 2020 година.

Иако, двете најголеми светски економии се приближуваат кон потпишувањето на прелиминарниот договор, многу инвеститори останаа скептични за политиката на „стапчиња и моркови” оваа година како пристап кон решавање на трговската нерамнотежа, наведува американската телевизија Си-Ен-Ен (CNN).

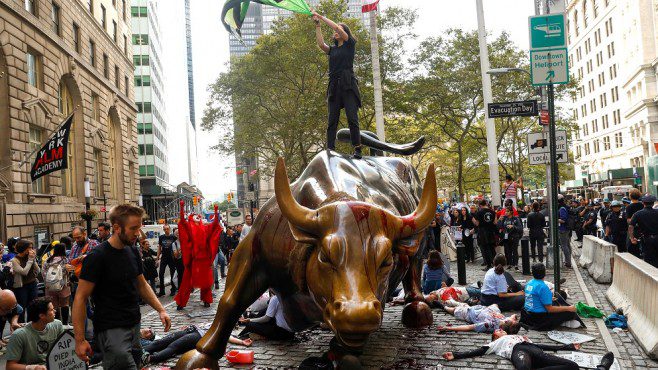

Трговската војна носи два ризици, според претставниците на банките на Њујоршката берза.

Прво, банкарите од Вол Стрит посочуваат, дека Вашингтон и Пекинг досега се согласија само за „прва фаза“ на договорот. Откако ќе биде потпишан – (и ако биде потпишан) – преговорите за сеопфатен договор допрва треба да следат. А, со понатамошни трговски преговори, ризиците во форма на негативни наслови во медиумите и обновување на заканите за тарифи се продолжуваат.

Ескалацијата на трговската војна би можела да предизвика значителна економска штета, која најмногу ќе влијае врз деловното потрошувачка и вработеноста, наведуваат аналитичарите на „Morgan Stanley” во својот извештај.

Иако, за глобалниот економски раст најголема пречка е трговската војна на САД со Кина. „CNN” потсетува дека САД неодамна се закани со поголеми увозни давачки и кон нејзините европски сојузници и оценува дека, на пример, дека прашањето за тарифи за увоз на германски автомобили ќе предизвика загриженост и следната година.

Освен тоа, претседателот Доналд Трамп на почетокот на декември ги обнови заканите за зголемување на тарифите за челик и алуминиум од Бразил и Аргентина.

Од друга страна, развојот на трговијата би можел да ги изненади пазарите со позитивен развој, што може да претставува ризик за инвеститорите кои претпоставуваат дека ќе има побавен напредок во преговорите.

На пример, аналитичарите на „Bank of America” во една неодамнешна анализа велат дека значително поширок трговски договор помеѓу САД и Кина, може да ги направи нивните предвидувања за 2020 година да изгледаат конзервативни.

Втор најголем ризик за берзите, според мислењето на банкарите, е можноста за рецесија.

Ризиците од рецесија се намалија во втората половина на 2019 година, но како што посочуваат банкарите, најдолготрајниот економски раст во американската историја ќе мора да заврши во одреден момент.

По силниот раст на американскиот БДП од 3,1 процент во првите три месеци од 2019 година, економијата го забави својот раст во наредните два квартали, регистрирајќи стапка на раст од 2,0 и 2,1 отсто, соодветно. Економскиот раст на САД се предвидува дополнително да забави во 2020 година.

Во исто време, глобалното производство се очекува да падне на самото дно. Производствениот сектор, како на глобално ниво, така и во САД, страда од негативните ефекти од трговската војна, што доведе до намалување на побарувачката и пораст на цените на материјалите. Сепак, овие показатели започнаа да се опоравуваат, што може да ја зголеми вредноста на акциите на пазарите.

Благиот раст на глобалната трговија и намалувањето на политичката неизвесност може да му дадат на овој пазар дополнителен поттик. Економистите на „Morgan Stanley” предвидуваат дека глобалниот раст ќе се подобри на почетокот на 2020 година, иако очекуваат закрепнувањето да биде пригушено.

Претседателските избори во САД нема да се одржат пред ноември, но тие се политички ризик, трет по големина на берзите, што внимателно ќе го следат инвеститорите.

Многу работи ќе зависат од демократскиот кандидат кој ќе му „излезе на мегдан“ на претседателот Доналд Трамп. Поумерен демократ би можел да ја намали политичката неизвесност, велат аналитичарите на „Bank of America”.

Екстремно левичарски кандидат може да претставува ризик за одредени сектори, како и за фискалниот биланс на земјата. На пример, демократската кандидатка Елизабет Ворен се залага за тотална забрана за екстракција на нафта и гас со фракинг метод. Аналитичарите на Вол Стрит се убедени дека администрацијата на Ворен ќе биде лоша за енергетските компании. Во исто време, изборот на Ворен би можел да биде штетен за деловните активности, банките и инвестициските фирми.

Во меѓувреме, инвеститорите се исто така загрижени за тоа што може да се случи со следната администрација на САД за фискална стимулација. Намалувањето на даноците на Трамп во 2017 година ја засили економијата и берзата, но ефектите од таа мерка сега исчезнаа, заклучува „CNN”.