Претседателските избори во САД лесно може да се наведат како еден од најозборуваните настани во светските вести оваа есен. Наспроти позадината на ескалацијата на конфликтите, годините на висока инфлација и постојаното очекување на рецесија, не е чудно што новиот американски претседател и севкупниот правец во кој тој ќе ги насочува политиките во странство, беа следени со задушен здив од светските медиуми.

Вистината е дека на ниво на финансиски пазари, уште пред да излезат резултатите од изборите, чувствата на пазарните играчи од двете страни на океанот веќе покажаа дека евентуалното претседателствување на Доналд Трамп се смета за позитивно, барем досега. што се однесува до берзите. Се разбира, една поизразена анализа би покажала различни влијанија во различни сектори на економијата и бизнисот.

А што ќе биде со секторот за недвижнини?

Очекуваното второ претседателствување на Доналд Трамп веројатно ќе има значително влијание врз секторот на недвижности во САД, со оглед на неговите минати политики и неговите сегашни изјави.

Со враќањето на Трамп на функцијата, инвеститорите во недвижности може да видат низа поволни политики, вклучувајќи пониски капитални добивки и даноци на доход, дерегулација и проширени зони на можности. Дополнителни даночни олеснувања, на пример, би ги стимулирале инвестициите во недвижен имот. Евентуалното намалување на регулаторните ограничувања во градежниот сектор, од друга страна, би можело да ги олесни процесите на планирање и изградба на нови проекти, а истовремено да ги намали трошоците за усогласување со прописите. Последно, но не и најмалку важно, Трамп постојано ја изјави својата намера да инвестира значителни средства во реновирање и проширување на националната инфраструктура. Ваквите инвестиции можат да стимулираат развој на недвижности во близина на нови или подобрени транспортни и комуникациски објекти, зголемувајќи ја вредноста на имотот во тие области.

Наспроти позадината на овие позитивни очекувања, сепак, мора да се споменат и некои можни негативни влијанија на политиките објавени во текот на кампањата, особено протекционистичките мерки. Од една страна, протекционистичката трговска политика, вклучително и наметнување давачки и тарифи за увоз, може да ја зголеми цената на градежните материјали, како и да создаде несигурност кај странските инвеститори. Од друга страна, строгите имиграциски мерки што ги поддржува Трамп би можеле да ја намалат работната сила и да ги зголемат трошоците за работна сила во градежниот сектор.

Може ли бугарскиот инвеститор да инвестира во имоти во странство?

Кога зборуваме за инвестиции во недвижности, нормално е дека првата асоцијација ни е купувањето на физички. Се разбира, купувањето физички имоти во странство не е за секого, и би им отежнало дури и на некои искусни инвеститори во оваа област. Причините за тоа се јасни – потребни се огромни суми, познавање на законската регулатива и надминување на низа законски пречки.

Наспроти позадината на гореспоменатите за и против политики кои би можеле да влијаат на секторот на недвижности, инвестирањето во физички недвижности би барало исклучително длабинска анализа и познавање на локалниот пазар.

Постои алтернатива за инвестирање во недвижности дизајнирана токму за да му овозможи на обичниот човек да има корист од секторот. Станува збор за таканаречените фондови за инвестирање во недвижности, или скратено REITs. Тоа се компании кои поседуваат, управуваат и/или финансираат профитабилни недвижности од различни потсектори. Воведени во 1960-тите, конкретно во САД, REIT беа создадени за да ги направат инвестициите во недвижности достапни за помалите инвеститори, кои можеа да стекнат портфолио од канцелариски облакодери, трговски центри или станови со леснотија на купување акции.

Дали е добро време за вакви инвестиции?

За да се разбере значењето на инвестирањето во REIT компании, потребна е подлабока анализа и познавање на инструментот. Општо земено, всушност, времето за инвестирање во компании од REIT е исклучително добро, бидејќи наспроти позадината на овој силен пазар на недвижности и ценовниот бум во развиените економии, а особено во САД, цените на акциите на компаниите кои управуваат со овие имоти ( REITs) претрпеа сериозни опаѓања поради зголемувањето на каматните стапки во последниве години. Со други зборови, имотите што ги поседуваат овие компании вредат многу повеќе од акциите на самите компании. Во моментов со инвестирање во недвижен имот преку акциите на овие компании добиваме голем потенцијал за раст.

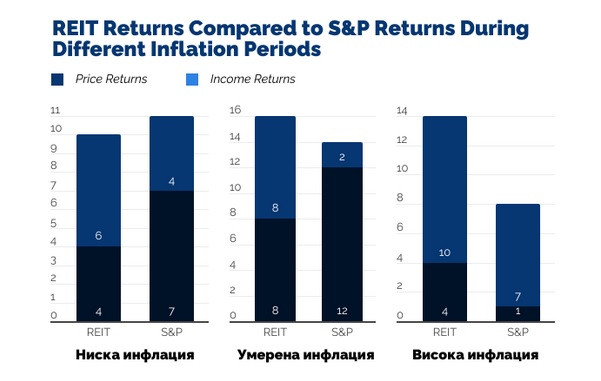

Покрај тоа, на долг рок, компаниите за недвижнини – REITs – значително ја надминуваат инфлацијата. Уште повеќе – за време на периоди на висока инфлација, акциите на компаниите за имот во просек функционираат многу подобро од акциите на другите компании, што ги прави исклучително атрактивна инвестиција во периоди како што се следните 5-10 години, кога инфлацијата најверојатно ќе опстојува над вообичаените нивоа бевме навикнати.

Инвестирање во недвижен имот преку финансиските пазари

Ефектот може да се подели во 2 фази – краткорочен и долгорочен. Првиот беше видлив од крајот на септември, кога всушност почна да станува јасно дека Трамп е фаворит за победа. Ветувањата за дарежливи даночни намалувања, во комбинација со барањата за зголемување на владините трошоци, а со тоа и нагло зголемување на буџетскиот дефицит, доведоа до силен скок на приносот на американските државни хартии од вредност, иако Федералните резерви на САД веќе почнаа да ги намалуваат клучните каматни стапки . Острите движења на долгорочните каматни стапки секогаш создаваат нестабилност во цените на REIT и соодветно видовме слабост во овој сегмент. Додека не се стабилизираат државните трезори, веројатно ќе видиме повеќе од истото, но тоа само ќе ни обезбеди подобри влезни цени.

На долг рок, сепак, победата на Трамп беше најдоброто нешто што можеше да се случи. Покрај тоа што е пријателски за бизнисот, неговите политики само ја потврдуваат нашата теза за наредните години. Големите дефицити, широко распространетите царини, масовната дерегулација особено во финансискиот сектор, а со тоа и стимулирањето на економијата, се се проинфлаторни мерки што ќе ја одржат инфлацијата над она на што бевме навикнати пред пандемијата. И со одржлива инфлација на долг рок, REIT се меѓу средствата со најдобри перформанси.

Дали постои лесен начин да се инвестира во REITs?

На 1 октомври оваа година, ELANA Fund Management лансираше нов фонд, ELANA Real Estate Fund, кој на своите инвеститори им дава можност да купат готово портфолио на компании за REITs со леснотија на кој било заеднички фонд и во која било сума погодна за нив. . Фондот има за цел глобална изложеност додека диверзифицира помеѓу различни потсектори на инвестиции во недвижности како што се станбени, магацини, инфраструктурни проекти и индустриски локации.

Од истиот датум, фондот има 61,4% изложеност кон САД, а останатите средства се распределени помеѓу Западна и Источна Европа, со доминација на Запад.